Baufinanzierung Checkliste zum kostenlosen Download

Der Hausbau ist eine große Investition, deren Baufinanzierung auf soliden Füßen stehen muss. Schließlich müssen zum einen, die ausführenden Unternehmen sowie die Baunebenkosten bezahlt werden, zum anderen müssen Sie bedenken, dass die Abzahlung des Baukredits Sie über viele Jahre beschäftigen wird. In diesem Ratgeber erfahren Sie, worauf es bei der Baufinanzierung für Ihren Hausbau ankommt.

Die Hausbaufinanzierung ist nicht an einem Tag auf die Beine gestellt, sondern besteht aus verschiedenen Schritten, denen Sie echte Aufmerksamkeit zollen sollten. Dazu gehört die Budgetplanung generell, aber auch die Entscheidung für den Baupartner, die Auswahl der geeigneten Kreditform sowie die gründliche Überprüfung des Bauvertrags vor der Unterzeichnung.

Inhaltsverzeichnis

Baufinanzierung Budgetplanung

Die Finanzierung eines Hauses setzt sich aus verschiedenen Komponenten zusammen, nämlich dem vorhandenen Eigenkapital, dem Baukredit und den Fördermitteln vom Staat. Ebenfalls bedenken müssen Sie, wie hoch die Kreditrate ausfallen darf, die Sie für die nächsten 15 bis 20 Jahre zahlen werden. Erst dann, wenn Sie sich einen Überblick über Ihre vorhandenen Finanzmittel verschafft haben und wissen, wie viel Haus Sie sich leisten können, ist es sinnvoll, sich für einen Haustyp zu entscheiden. Wichtiger Bestandteil dieses Realitätschecks zur Verwirklichung Ihres Hausbautraums ist eine ehrliche Einnahmen – Ausgabenrechnung. Dabei stellen Sie die regelmäßigen Ausgaben für Ihren Haushalt den regelmäßigen Einnahmen, zum Beispiel aus Ihrem Gehalt, gegenüber. Gehen Sie dabei mit den Ausgaben lieber großzügiger um, damit Sie für spätere Veränderungen in Ihrer Rechnung gewappnet sind.

Eigenkapital berechnen

Für eine solide Hausbaufinanzierung ist Eigenkapital ein wichtiger Faktor. Dieses Kapital senkt Ihre Kreditsumme und damit die Gesamtbelastung. Eigenkapital ist für viele Banken auch die Voraussetzung für die Gewährung eines Baukredits mit günstigen Zinsen. Die Banken akzeptieren als Eigenkapital alles, was Sie an Vermögen direkt für den Hausbau einsetzen können.

- Barvermögen

- Bausparverträge

- Sparbücher und Tagesgelder

- Lebensversicherungen

- Wohnriester-Verträge

- Mieteinnahmen (aus vorhandenen Immobilien und eventuell aus Ihrem Neubau)

- Eigenleistungen

Besitzen Sie eine abbezahlte Immobilie oder andere Wertgegenstände, können diese zwar nicht zur direkten Finanzierung und damit zur Verringerung der Kreditsumme eingesetzt werden, wirken sich aber als Sicherheit positiv auf die Zinsen für Ihren Baukredit aus.

Eine weitere Möglichkeit, Eigenkapital mit anzusetzen ist die sogenannte Muskelhypothek. Die Banken erkennen Eigenleistungen, die Sie selbst übernehmen, als Kapitalersatz an – allerdings nur bis zu einer Höhe von 30 % der Gesamtsumme, bzw. maximal 30.000 Euro.

Damit Sie einen zinsgünstigen Baukredit erhalten, sollte Ihr Eigenkapital mindestens 15 % der gesamten Bausumme ausmachen. An dieser Stelle gilt: Je mehr, umso besser. Mindestens muss dieser Betrag so hoch sein, dass Sie die Baunebenkosten wie Grundbucheinträge und Notarkosten oder Gutachterkosten damit decken können. Viele Banken gewähren dafür keinen Kredit.

Die Sache mit den Eigenleistungen

Der Einsatz von Eigenleistungen als Eigenkapital ist eine prima Sache, verringern Sie doch damit die Kosten für Ihr Haus und die finanzielle Belastung aus dem Baukredit. Als Basis der Berechnung dient der Stundenlohn eines Handwerkers. Je nachdem, wie viele Stunden an Eigenleistung Sie sich zutrauen, fließt der errechnete Betrag in die Berechnung der erforderlichen Kreditsumme als geldwerte Eigenleistung ein. An dieser Stelle die Empfehlung: Bleiben Sie realistisch, denn Eigenleistungen müssen Sie neben allen weiteren Aufgaben, die Ihnen rund um den Hausbau bevorstehen und neben Alltag und Arbeit erledigen. Ein Risiko besteht weiterhin darin, dass für bestimmte Arbeiten die Gewährleistungspflicht des Handwerkers entfällt. Dies kann besonders dann, wenn Ihre Leistung Folgearbeiten nach sich zieht, zu Problemen und zusätzlichen Kosten führen. Empfehlenswert sind Eigenleistungen, bei denen die Lohnkosten hoch und der Materialeinsatz gering ist. Sie bieten das größte Einsparpotenzial und wirken sich besonders positiv auf die Höhe der Baukosten aus.

Haustyp und Baupartner wählen

Für Hausplanung und Hausbau können Sie verschiedene Wege gehen, es kommt darauf an, für welchen Baupartner Sie sich entscheiden. Jede Variante hat Vor- und Nachteile und bringt eine unterschiedliche Vorgehensweise beim Hausbau mit sich. Zur Auswahl stehen:

- Architekt

- Bauträger

- Generalunternehmer

- Hausanbieter (Fertighaus oder Massivhaus)

- Baubetreuer

Welchen der möglichen Bauträger Sie wählen, ist ein Stück weit auch Geschmackssache, die Kostenunterschiede selbst sind gering, größer sind die Unterschiede hinsichtlich Ihrer Pflichten und Aufgaben sowie des Mitbestimmungsrechtes. In diesem Zusammenhang steht auch die Entscheidung für einen bestimmten Haustyp an. Planen Sie mit einem Architekten oder dem Generalunternehmer, stellt Ihr Budget die Grundlage für die individuelle Planung dar, beim Bauen mit einem Bauträger oder Hausanbieter wählen Sie unter den verschiedenen Häusern, die diese anbieten, Ihren Wunschkandidaten aus.

Budgetplanung abgleichen

Wenn Sie sich für einen Baupartner und ein Haus entschieden haben, steht nun ein neuer Abgleich Ihres Budgets mit den Kosten für Ihr Traumhaus an. Jetzt ist auch der richtige Zeitpunkt, um Ihre Finanzierungsaufstellung noch einmal zu aktualisieren und über mögliche Kosteneinsparungen – zum Beispiel durch Abstriche bei der Ausstattung des Hauses – nachzudenken. Passen Budget und Baukosten zusammen, können Sie sich auf die Suche nach einem passenden Darlehensgeber und der für Sie geeigneten Kreditform machen.

Welche Baufinanzierung passt zu mir?

Ein Hausbau kann mit verschiedenen Kreditformen finanziert werden. Welche davon für Sie die passende ist, hängt hauptsächlich von Ihren finanziellen Möglichkeiten ab.

Das Annuitätendarlehen

Dieses Darlehen gehört zu den Klassikern, wenn es um einen Baukredit geht und wird am häufigsten genutzt. Der Kredit besitzt einen festen Zinssatz, die Rate bleibt monatlich gleich. Dadurch können Sie mit den immer gleichen monatlichen Belastungen kalkulieren und das bis zum Ende der Zinsbindungsfrist, die idealerweise mit dem Ende der Abzahlung übereinstimmt. Ist das nicht der Fall, wird nach Ende der Zinsbindung eine Anschlussfinanzierung zum dann aktuellen Zinssatz abgeschlossen. Sondertilgungen zur schnellen Verringerung der noch offenen Kreditsumme sind in der Regel möglich. Der Nachteil dieser Kreditform liegt in der Zinsbindungsfrist: Kommt es zu allgemeinen Zinssenkungen, können diese während der Laufzeit nicht in den Kredit mit einfließen.

Das Volltilgerdarlehen als Variante ist dann die richtige Wahl, wenn Sie Ihren Kredit möglichst schnell und innerhalb der Zinsbindungsfrist abzahlen möchten. Die Raten sind höher, Sondertilgungen in der Regel nicht möglich.

Das Konstantdarlehen

Beim Konstantdarlehen erhalten Sie ein tilgungsfreies Vorausdarlehen, dass Sie sofort ausbezahlt bekommen. Gleichzeitig zahlen Sie definierte Raten in einen Bausparvertrag ein. Ist dieser zuteilungsreif, wird die angesparte Bausparsumme genutzt, um den Kredit zu tilgen. Sonderzahlungen sind möglich. Sie profitieren bei dieser Kreditform von festen Raten, staatlichen Förderungen und Zinssicherheit, müssen aber die Abschlussgebühren für den Bausparvertrag von 1 bis 1,6 % der Gesamtkreditsumme mit einkalkulieren.

Das variable Darlehen

Bei dieser Darlehensform entfällt die Zinsbindung, die Kreditzinsen werden im Drei-Monats-Rhythmus angepasst. Das kann – je nach Entwicklung der Zinsen – positiv oder negativ sein. Steigen die Zinsen, steigt auch Ihre monatliche Rate und umgekehrt. Ebenfalls möglich ist es, dieses Darlehen jederzeit zu kündigen oder in ein Annuitätendarlehen umzuwandeln. Diese Kreditform für den Hausbau ist dann die richtige Wahl, wenn Sie nur eine kurzfristige Finanzierung brauchen oder wenn Ihnen in der nächsten Zeit eine größere Geldsumme in Aussicht steht. Etwas mehr Sicherheit bietet das Cap-Darlehen, mit gleichen Konditionen, aber einer Zinsobergrenze.

Fördergeld vom Staat

Förderungen vom Staat als zinsvergünstigte Darlehen und Tilgungszuschüsse werden über die Bundesförderung für effiziente Gebäude (BEG) gewährt. Sie profitieren von niedrigen Zinssätzen, müssen aber für Ihr Wohnhaus bestimmte Auflagen hinsichtlich der Energieeffizienz erfüllen. Weitere staatliche Kreditformen sind das Riester-Darlehen oder eine Kombination aus Bausparvertrag und Darlehen, bei der Sie von staatlichen Zulagen und Steuererleichterungen profitieren. Lohnenswert ist es auch, sich über Förderdarlehen auf Länderebene zu informieren.

Fehlt es Ihnen an Eigenkapital, können Sie den Hausbau komplett über einen Baukredit finanzieren. Einige Banken lassen sich darauf ein, doch Sie zahlen buchstäblich einen hohen Preis: Höhere Zinsen steigern die Gesamtkosten, werden Sie zahlungsunfähig, darf die Bank Ihr Haus zwangsversteigern. Diese Variante sollten Sie nur dann wählen, wenn Ihre Bonität auf lange Zeit abgesichert ist.

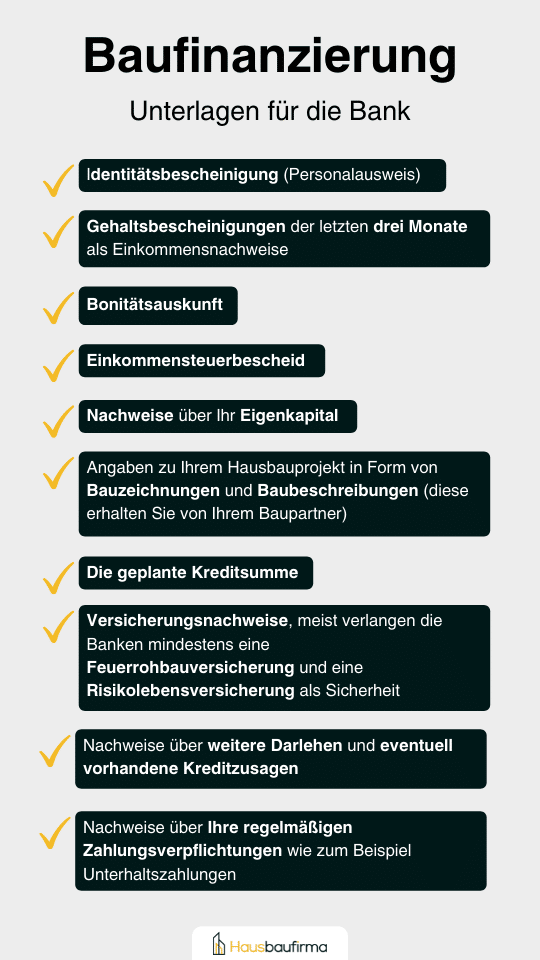

Unterlagen für die Baufinanzierung

Haben Sie Ihre Budgetplanung abgeschlossen und sich für eine Kreditform entschieden, steht das Gespräch mit der Bank Ihrer Wahl an. Diese stellt bei einem Vertragsabschluss eine Finanzierungsbestätigung aus, die Sie wiederum Ihrem Baupartner vorlegen und damit Ihre Zahlungsfähigkeit nachweisen. Damit die Bank Ihnen einen Kredit gewährt, müssen Sie verschiedene Unterlagen vorlegen:

- Identitätsbescheinigung (Personalausweis)

- Gehaltsbescheinigungen der letzten drei Monate als Einkommensnachweise

- Bonitätsauskunft

- Einkommenssteuerbescheid

- Nachweise über Ihr Eigenkapital

- Angaben zu Ihrem Hausbauprojekt in Form von Bauzeichnungen und Baubeschreibungen (diese erhalten Sie von Ihrem Baupartner)

- die geplante Kreditsumme

- Versicherungsnachweise, meist verlangen die Banken mindestens eine Feuerrohbauversicherung und eine Risikolebensversicherung als Sicherheit

- Nachweise über weitere Darlehen und eventuell vorhandene Kreditzusagen

- Nachweise über Ihre regelmäßigen Zahlungsverpflichtungen wie zum Beispiel Unterhaltszahlungen

Es ist auf jeden Fall sinnvoll, sich Angebote von mehreren Banken einzuholen. Bei den meist großen Kreditsummen für den Hausbau können schon wenige Zinspunkte die Baukosten deutlich beeinflussen. Achten Sie dabei auch auf die weiteren Kreditkonditionen und lassen Sie sich möglichst von einem unabhängigen Finanzberater bei Ihrer Entscheidung unterstützen.

Insbesondere bei der Finanzierung eines Neubaus bildet der im Bauvertrag mit dem Baupartner vereinbarte Zahlungsplan (der in der Regel auf dem Baufortschritt basiert) die Basis für die Auszahlung Ihres Baukredits.

Wie finde ich die passende Bank für meinen Baufinanzierung?

Mit einem Baukredit gehen Sie eine Verpflichtung ein, die Sie über lange Zeit begleiten und beschäftigen wird. Umso wichtiger ist es, bereits zu Beginn die Weichen richtig zu stellen und einen passenden Partner auszuwählen. Eine der wichtigsten Aspekte sind natürlich günstige Zinsen, aber es gibt noch so einiges mehr, was Sie bei der Auswahl der Bank, der Kreditform und den Kreditkonditionen beachten sollten:

Sondertilgungsoptionen

Mit einer Sondertilgung können Sie Ihren Kredit frühzeitig ablösen, bzw. die noch offene Kreditsumme reduzieren. Ein guter Hausbaukredit bietet Ihnen diese Möglichkeit, muss aber bereits im Darlehensvertrag festgelegt werden. Vertraglich vereinbart werden dann auch die Höhe und Anzahl möglicher Sondertilgungen sowie der Zeitpunkt, an dem Sie außerplanmäßig tilgen dürfen. Das Sondertilgungsrecht ist besonders sinnvoll, wenn Sie innerhalb der Kreditlauf eine größere Geldsumme erwarten wie zum Beispiel die Auszahlung einer Versicherung oder eine Erbschaft.

Tilgungssatzwechsel

Der Tilgungssatz legt fest, wie hoch die Höhe Ihrer monatlichen Rate ausfällt und damit das Verhältnis zwischen Tilgungs- und Zinsanteil pro Rate. Dabei gilt: Je höher der Tilgungsanteil, umso schneller ist das Darlehen abbezahlt und umso weniger Zinsen bezahlen Sie, was wiederum die Gesamtbelastung reduziert. Die Bank sollte einen Tilgungsanteil von 3 oder sogar 3,5 % ermöglichen. Nun ändern sich im Laufe der Kreditabzahlung häufig die persönlichen Lebensbedingungen und damit auch die Einkommenssituation. Um darauf reagieren zu können, sollte die Bank einen Kreditvertrag anbieten, bei dem Sie den Tilgungssatz verringern, erhöhen oder für einen bestimmten Zeitraum auch komplett aussetzen können. Im letzten Fall zahlen Sie dann nur noch die Zinsen ab – dies kann in Zeiten, wenn das Geld knapp ist, die Zahlungsfähigkeit sichern. Achten Sie darauf, dass sich ein vertraglich vereinbarter Tilgungssatzwechsel nicht auf die Zinsbindungsfrist auswirken darf.

Bereitstellungszinsfreie Zeit

Kommt Ihr Hausbau ins Stocken und können Sie aufgrund von Bauverzögerungen keine weiteren Kreditraten abrufen, hält Ihre Bank dennoch die Kreditsumme weiter für Sie vor und verlangt dafür als Gegenleistung die sogenannten Bereitstellungszinsen. Um diesen zusätzlichen Kosten vorzubeugen, sollte Ihre Bank Ihnen vertragliche eine bereitstellungszinsfreie Zeit zusichern. Das heißt, auch wenn Sie den Kredit nicht abrufen, entstehen keine zusätzlichen Kosten in Form von Zinsen. Dieser Zeitraum beträgt in der Regel 6 Monate, einige Banken gewähren auch eine 12-monatige bereitstellungsfreie Zeit. Entscheiden Sie sich für eine Bank, die diesen Zeitraum möglichst lang ansetzt. Darauf achten sollten Sie vor allem dann, wenn Sie sich für ein Massivhaus entschieden haben, das in der Regel mehr Bauzeit in Anspruch nimmt und verzögerungsanfälliger als ein Fertighaus ist.

Reserveoption

Nicht immer läuft alles wie geplant – das gilt auch für den Hausbau. Bauzeitenverzögerungen durch schlechtes Wetter, von Ihnen gewünschte Änderungen oder gravierende Baufehler können dazu führen, dass der Hausbau teurer wird als gedacht. Auch wenn es natürlich nicht zu wünschen ist, sollten Sie auf Nummer sicher gehen und auf eine eventuelle Überschreitung der anvisierten Gesamtkosten für den Hausbau vorbereitet sein. Damit ersparen Sie sich eine teure Nachfinanzierung mit ungünstigen Zinskonditionen. Mit einer Reserveoption sind Sie vorbereitet. Damit stellt Ihnen die Bank die Möglichkeit in Aussicht, Ihren Kredit ohne eine Erhöhung des Zinssatzes aufzustocken. Einige Banken stellen diese Option kostenfrei zur Verfügung, bei anderen Instituten fällt eine zusätzlich Gebühr an. Wie bei allen Sondervereinbarungen gilt auch hier, dass die Reserveoption vertraglich vereinbart sein muss.

Als große Investition muss eine Baufinanzierung individuell auf Sie zugeschnitten sein. Achten Sie auf einen persönlichen Ansprechpartner, eine umfassende Beratung und wählen Sie für Ihre Hausbaufinanzierung eine Bank, die Ihrer persönlichen Situation und Ihren Wünschen für den Baukredit entgegenkommt.